減損会計の基礎知識

(1)減損会計の意義

土地や建物などの固定資産は、原則として

取得原価基準

にもとづき、取得原価から減価償却費などを控除した残額をもって、その評価額とする。

しかし、固定資産の使用によって将来得られる収益ないしキャッシュ・フローが、当該固定資産を取得した当初の計画よりも低下した場合には、取得時の金額を以降の評価額として採用できなくなることがある。

固定資産の減損会計とは、将来の収益性が低下したと考えられる場合に、固定資産の過大な帳簿価額を減額修正して早期に損失計上し、将来に損失を繰り延べないための特殊な会計処理をいう。

(2)減損会計の手続の流れ

①減損会計の対象となる資産のグルーピング(認識・測定の単位の決定)

↓

②資産または資産グループごとに減損の兆候を把握

↓

③減損の兆候のあるものについて、減損損失を認識するかどうかを判定

↓

④減損損失を認識すると判定されたものにつき、減損損失を測定・計上

(用語)

※回収可能価額…正味売却価額または使用価値の高い方

正味売却価額…資産・資産グループの時価(市場価格、合理的に算定 された価額)から処分費用見込額を控除した金額

使用価値…資産・資産グループの継続的使用と使用後の処分によって生ずると見込まれる将来キャッシュ・フローの現在価値

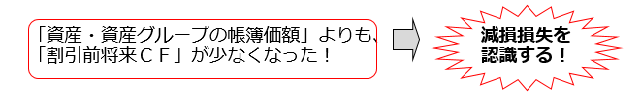

(3)減損損失の認識の判定

減損の兆候があると認められた資産・資産グループにつき、減損損失を認識するかどうかの判定をする。

具体的な判定基準は次のとおりである。

(割引前将来CF…割引前の将来キャッシュ・フロー)

(4)計算例

所有中の機械(取得原価1,000,000円、減価償却累計額540,000円)について減損の兆候が認められるため、当期末に将来キャッシュ・フローを予測したところ、残存耐用年数8年で各年につき48,000円のキャッシュ・フローを生じ、使用後の処分収入はゼロと見込まれた。

キャッシュ・フローの割引現在価値を算定するにあたって適用する割引率は5%である。また、現時点において、当該機械を売却する場合の価額は312,000円であるが、売却には3,600円の処分費用を要する。

この場合における仕訳を示しなさい。

なお、当社では減損損失の仕訳方法として直接控除方式を採用している。使用価値の計算過程で円未満の端数が生じた場合には、各年のキャッシュ・フローの額を四捨五入せず、すべて合算した額を四捨五入して求めること。

【模範解答】

(借) 減損損失 149,766 (貸) 機械 149,766

(計算過程)

・減損損失を認識すべきかどうかの判定

帳簿価額 1,000,000円-540,000円=460,000円

割引前CF 48,000円×8年=384,000円

⇒割引前CFが帳簿価額を下回っているので、減損損失を認識する。

・減損損失の測定

帳簿価額460,000円-回収可能額310,234円=149,766円

正味売却価額 312,000円-3,600円=308,400円

使用価値 48,000円÷1.05+48,000円÷1.052+48,000円÷1.053

+48,000円÷1.054+48,000円÷1.055+48,000円÷1.053

+48,000円÷1.057+48,000円÷1.058≒310,234円

回収可能価額 310,234円 > 308,400円 …金額が大きい方

|

PREV

目標時間の設定がある柴山式教材で主婦が効率的に学習し見事1級合格!第156回日商簿記検定1級合格体験記(N様) 目標時間の設定がある柴山式教材で主婦が効率的に学習し見事1級合格!第156回日商簿記検定1級合格体験記(N様)

|

NEXT

会社員が独学から柴山式に切り替えてスキマ時間を利用しながら見事1級合格!第156回日商簿記検定1級合格体験記(R.T様) 会社員が独学から柴山式に切り替えてスキマ時間を利用しながら見事1級合格!第156回日商簿記検定1級合格体験記(R.T様)

|